Организация бизнеса

Организация бизнеса

Дистрибуция, как правило, это территориально распределенный вид бизнеса, и именно поэтому для компаний, работающих в сфере дистрибуции, логистика является одним из самых важных аспектов бизнеса, так как от стабильности и своевременности закупок и поставок напрямую зависит удержание старых и приток новых клиентов, а от себестоимости логистических операций - рентабельность предприятий. Как показывает опыт зарубежных дистрибьюторских компаний, до 80% доходной части компании может обеспечиваться за счет оказания логистических услуг. Многие зарубежные компании, особенно американские, из чисто дистрибьюторских компаний со временем эволюционировали в логистических операторов, например: Exel, SuperValu и частично McLane.

Суть управления логистическими цепочками заключается в планировании, отслеживании и обеспечении эффективности движения товарно-материальных ценностей между поставщиками, производителем, дистрибьюторами и дилерами – вплоть до конечного потребителя. Четкая и эффективная организация логистических цепочек становится очень важным фактором повышения конкурентоспособности.

В настоящее время в России насчитывается более 6000 дистрибьюторских фирм, многие из которых находятся в стадии консолидации, другие на стадии построения специализированных видов бизнеса, в частности логистической специализации. Почему же именно логистический фактор становится критичным для оптово-дистрибьюторских компаний? Можно привести целый ряд аргументов:

1. Затраты на логистику составляют значительную долю в цене реализуемого товара. Если попытаться оценить, во сколько обходятся компании логистические операции, какова их себестоимость, то мы увидим - расходы на логистику составляют существенную часть издержек предприятия, особенно в сфере дистрибуции. Поэтому даже небольшое их уменьшение способно на ощутимо повысить чистую прибыль. Оптимизация с использованием информационных технологий уменьшает себестоимость отдельных логистических операций, фрагментов логистических цепочек и целых процессов, влияет на совокупные логистические издержки.

2. Не менее значимый фактор — ускорение логистических процессов, которое достигается как за счет уменьшения времени на выполнение логистических операций, так и за счет оптимизации процессов, обеспечивающих движение товаров и грузов, что в свою очередь помогает завоевать симпатии клиентов. В условиях сильной конкуренции это весомый довод для дистрибьюторов, которые намерены повысить эффективность своего бизнеса.

3. Еще один аргумент — повышение стабильности поставок. В самом деле, кому из дистрибьюторов не хотелось бы, чтобы имя его компании ассоциировалось с надежностью, стабильностью поставок? Конечно, это во многом зависит и от дисциплинированности партнеров, с которыми работает компания, но не стоит недооценивать собственные возможности по контролю за движением товаров и грузов. Сбои внутри логистических цепочек — увы, не редкость, но в оптимизированной цепочке возможно компенсировать их влияние на процесс в целом, используя для этого планирование, близкое к реальному времени.

4. Одним из основных направлений стратегии дистрибутивных предприятий становится концентрация на приоритетных видах бизнеса и операциях, в частности в логистике. Это способствует рациональному распределению ресурсов предприятия на те виды бизнеса, которые являются конкурентоспособными и в которых у фирмы есть определенные преимущества или другими словами «ключевыми компетенциями» (core competence).

5. Другой важный аспект – необходимость использования новейших информационных технологий для оптимизации. Современная цепочка поставок вряд ли будет эффективно функционирования в условиях «лоскутной» автоматизации компаний-участников, что для России – скорее норма. Но это приведет к тому, что компания не будет располагать точной и оперативной информацией о ресурсах и, соответственно не сможет повлиять нужным образом на логистические процессы.

Конкуренция в дистрибуции набирает обороты, и процесс этот усиливается. Для повышения конкурентоспособности дистрибьюторов сегодня необходима эффективная организация совместной деятельности всех подразделений компании. Современные тенденции развития рынка ставят дистрибьюторские компании перед необходимостью повышения эффективности своих логистических цепочек, что предполагает исключение непроизводительных операций, минимизацию расхода материальных, трудовых и финансовых ресурсов по всей цепи поставок от поставщика до потребителя. Рационально управляя запасами продукции в закупках и дистрибуции, логистика способствует уменьшению общих затрат, снижению цены товаров и в результате улучшению стратегических позиций торговой компании на рынке.

МАГ КОНСАЛТИНГ предлагает ряд методик по оптимизации работы дистрибьюторов, разработанные с учетом передового опыта, которые позволяют достигнуть следующих результатов:

- добиться сокращения логистических издержек и снижения общих затрат путем последовательного анализа и оптимизации наценки всех звеньев цепи «производитель - потребитель» (снижение издержек в цепочке добавленной стоимости);

- повысить качество и оперативность работы логистических служб за счет оптимизации и автоматизации бизнес-процессов;

- получать оперативную информацию о состоянии материальных и сопутствующих (информационных и финансовых) потоков для принятия управленческих решений;

- избежать возникновения узких мест в процессе сбыта и поставок;

- в итоге - увеличить общие доходы компании, снизить издержки и усилить стратегические преимущества.

Компания может придумать великолепный товар, наладить его производство, непрерывно совершенствовать качество своего товара, но если при этом не будет налажена система сбыта, то все усилия могут превратиться в ничто. Для продвижения любого товара требуется адекватная система ее дистрибуции. Вариантов построения систем дистрибуции великое множество, например:

- товар можно продавать через свои филиалы и магазины;

- товар можно продавать через систему сетевой дистрибуции (MLM);

- товар можно продавать независимым оптовикам, дистрибьюторам;

- ну и вообще то товар можно продавать всем желающим.

Вне зависимости от схемы дистрибуции, которую вы выберете неизбежно возникнет масса вопросов примерного следующего порядка:

- Нужны ли эксклюзивные дистрибьюторы и вообще нужны ли дистрибьюторы?

- Как мотивировать дистрибьюторов, оптовиков и дилеров?

- Какова должна быть ценовая политика?

- Как распределить территории и дилеров между дистрибьюторами и оптовиками?

- Где нужны склады, филиалы - и вообще нужны ли они?

- Как влиять на дистрибьютора?

- и т.д. и т.п.

Как показывает наш опыт часто дистрибуция строится не исходя из стратегических целей компании, с учетом специфики товара или рода деятельности, а "как есть" или "как получилось". Опыт консультантов МАГ КОНСАЛТИНГ вкупе с нашими методиками построения и оптимизации каналов дистрибуции, позволят избежать непроизводительных затрат на продвижение товара, дав в руки инструмент управления каналами дистрибуции.

|

Оптовая торговля: кто выживет в эпоху перемен

Павел Иванов, руководитель направления Дистрибуция и оптовая торговля компании «МАГ КОНСАЛТИНГ»

Статья опубликована в журнале «Свой бизнес», №12 2004 |

|

Если российская торговля будет развиваться по западному образцу, то в будущем многим средним и мелким дистрибьюторским компаниям придется уйти с рынка.

Дистрибьюторы на перепутье

Старинное китайское проклятье звучит: «Чтоб тебе жить в эпоху перемен!». Многие оптовые и дистрибьюторские компании – как западные, так и российские – уже смогли в полной мере ощутить на себе все прелести переходного периода.

Основным конкурентом для оптово-дистрибьюторского бизнеса в последние годы стали мощные розничные сети. Они контролируют 60% товарооборота в Европе и около 80% – в США. Естественно, что в таких условиях производителям выгоднее напрямую работать с сетевыми супермаркетами, чем пользоваться услугами оптовиков. Доходность оптового бизнеса начала снижаться.

Чтобы остаться на рынке, многим дистрибьюторским компаниям пришлось пойти по пути узкой специализации. Например, заняться кейтерингом – снабжением продуктами ресторанов и кафе, или логистическими услугами.

Но если на Западе все это уже сложившаяся реальность, то в России изменение структуры торговли – вытеснение «мелкой розницы» крупными сетевыми структурами – только начинается. Поэтому вопрос, что ждет российских дистрибьюторов завтра, остается актуальным.

Анализируя опыт других стран, можно выделить три различных варианта развития, которым дистрибьюторы следуют в «эпоху перемен»:

- Превращение в крупную дистрибьюторскую компанию после объединения с конкурентами или поглощения мелких собратьев.

- Узкая специализация на определенном сегменте рынка.

- Уход из бизнеса.

Все остальные варианты – на деле лишь комбинация этих трех.

Курс на объединение

Преимущества крупной дистрибьюторской компании очевидны. Клиенты предпочитают работать с одной компанией, которая предлагает им широкий ассортимент товаров. Безусловно, это выгоднее, чем покупать продукцию у нескольких мелких дистрибьюторов, даже если она обходится немного дешевле.

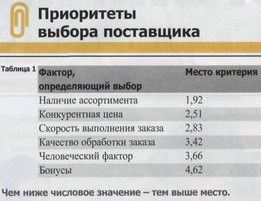

В ходе исследования, проведенного нашей компанией среди 300 российских магазинов, была обнаружена одна интересная закономерность. При выборе дистрибьютора руководители магазинов обращают внимание на три фактора: наличие ассортимента, конкурентную цену и скорость обслуживания. При этом наличие ассортимента является ключевым параметром, более значимым при выборе партнера, чем цена и скорость обслуживания.

Понятно, что наиболее широкий ассортимент может предоставить только крупная дистрибьюторская компания. Кроме того, сильный дистрибьютор может заставить своих поставщиков снизить цены или отказать в поставках своим конкурентам.

Однако возникает вопрос: как превратиться из небольшого дистрибьютора в крупную компанию? Наиболее простой способ – объединиться со своим конкурентом или купить его бизнес. Но, к сожалению, этот вариант имеет свои обратные стороны.

Во-первых, дистрибьюция – это всегда локальный бизнес. То есть дистрибьютор должен быть всегда в курсе того, что происходит в его рыночной нише и уметь адекватно реагировать на все изменения конъюнктуры. Для крупной компании это всегда сложно. Ведь чрезмерная централизация делает бизнес неповоротливым, а децентрализация – неуправляемым. Значит, надо искать баланс между четкой системой подчинения и определенной степенью свободы.

Во-вторых, для объединения требуется еще одно условие – прозрачность бизнеса. Если для западных компаний, тем более для тех, чьи акции котируются на биржах, эта задача довольно проста, то для российских компаний это может стать непреодолимой преградой на пути к объединению.

Но, несмотря на все перечисленные сложности, положительный опыт объединения дистрибьюторов в России все-таки есть. Пример тому – альянс компаний «Градиент» и «Парфюм», созданный в декабре прошлого года. Тогда два крупнейших национальных дистрибьютора в области бытовой химии и косметики сумели объединиться в группу «Градиент-Парфюм» и заставили потесниться на рынке своих давних конкурентов. Альянс сумел выйти на новые рынки сбыта.

Более распространенный способ консолидации российских дистрибьюторов – это поглощение крупными компаниями мелких, региональных. Например, еще в 1999 году национальный дистрибьютор «Мак Дак» быстро получил доступ на Сибирский рынок бытовой химии и парфюмерии, поглотив новосибирскую «Виорику». Такая тактика вхождения на региональные рынки используется и другими оптовыми компаниями.

Узкая специализация

Дистрибуция – сложный, дифференцированный вид бизнеса. Именно поэтому компании, не имеющие возможности конкурировать на равных с сильными соперниками, всегда могут использовать лазейку в виде узкой специализации на определенном сегменте рынка или на определенной территории или функции.

В результате они могут получить конкурентное преимущество за счет дифференциации своего товара, услуг, продукции, рынка сбыта и т.д. Но чтобы добиться успеха на этом пути, важно найти на рынке свою нишу. Это невозможно, если у компании нет эффективной системы маркетинга.

Один из способов выделиться среди конкурентов – создать собственный брэнд. Как показывает опыт зарубежных и ведущих российских дистрибьюторов, сильный брэнд помогает занять стабильное положение на рынке и обеспечить себе высокую маржу. В качестве примера можно привести российскую компанию «Виния Рус», которая очень быстро заняла выгодную позицию на винном рынке столицы, и не в последнюю очередь благодаря собственному брэнду.

Но, к сожалению, узкая специализация не всегда приводит к успеху. Согласно исследованиям, проведенным на американском рынке компанией Pembroke Consulting, существует показатель минимального размера дистрибьюторской компании. Если она до него не дотягивает, то не может успешно конкурировать с крупными игроками рынка. Для американских дистрибьюторов эта пороговая величина составляет $10-20 млн. годового оборота. Для отечественных региональных компаний этот показатель, видимо, будет в несколько раз ниже. Незавидные успехи небольших фирм объясняются тем, что крупная мультибрэндовая дистрибьюторская компания конкурирует с ними на равных. А если у «компании-специалиста» годовой оборот ниже минимума, то вероятность быть вытесненной с рынка для нее очень велика.

Таким образом, узкая специализация, будь то кейтеринг или работа в сегменте HoReCa (Hotels, Restaurants, Café) а также создание брэнда не панацея от всех рыночных бед. Такая тактика имеет смысл только для средних и крупных компаний.

Стратегия отступления

Реально оценив будущее своего бизнеса, многие дистрибьюторы принимают решение о его продаже. Чаще всего к этому приходят руководители малых и средних региональных компаний. В силу причин, указанных выше, им становится все труднее противостоять натиску крупных дистрибьюторов и развитию розничных сетевых гигантов.

Наиболее удачен для продажи бизнеса тот момент, когда… в этом нет необходимости. Если компания находится в жесткой конкурентной среде или, не дай бог, несет убытки, ее стоимость заметно снижается. Поэтому в идеале нужно планировать продажу заранее. Чем раньше начнется этот процесс, тем больше у продавца будет свободы действий и времени для ведения переговоров с потенциальными покупателями.

К стандартным факторам, влияющим на стоимость дистрибьюторской компании (помимо обычных, финансовых показателей), относятся следующие:

- Количество населения, проживающего в обслуживаемой дистрибьютором зоне или, другими словами, - платежеспособный спрос на продукцию дистрибьютора.

- Клиентская база, наиболее ценную часть которой составляют розничные точки, обслуживаемые дистрибьютором.

- Количество поставщиков и наличие эксклюзивных контрактов с ними.

- Отношение прямых продаж к оптовым: чем выше этот показатель, тем дороже компания.

- Технологии, используемые дистрибьютором в своей работе. Они могут быть самыми разными: например, внедренная система бюджетирования, различные методики управления и отчетности.

- Общий уровень квалификации и образования персонала.

Из американской практики продажи дистрибьюторских компаний известно, что часто материальные активы компаний вообще не учитываются или учитываются лишь как довесок к перечисленным нематериальным активам.

Необходимо также учитывать, что в начале консолидационного бума цены на компании, как правило, низкие. Далее, по мере разогрева рынка, они увеличиваются. Поэтому у «ранней» продажи компании есть существенный недостаток: ее могут недооценить. Но и опоздание не менее опасно. Например, клиенты дистрибьютора могут уйти к конкуренту – потенциальному покупателю компании. И ее стоимость снизится.

Шансы на развитие

Впрочем, на ряде товарных рынков развитие сетевой розницы может не оказать заметного влияния на «жизнь» дистрибьюторских компаний. Например, свежие продукты – мясо, рыба, фрукты и овощи – активнее продаются не через супермаркеты, а через мелкую розницу. Поэтому, если оптовая компания работает с такими товарами, у нее есть все шансы для дальнейших успехов.

Классический пример – дистрибуция в Италии. Там мелкие фирмы, продающие мясо, рыбу, фрукты и овощи, практически не уступили давлению сетевых супермаркетов. В Италии через супермаркеты проходит только 3% общего товарооборота свежих продуктов, и даже в крупных городах доля продаж через супермаркеты не превышает 25%. Все остальное реализуется через мелкую розницу, которая является наиболее массовым потребителем услуг дистрибьютора. Аналогичная картина в Испании и во Франции.

В каком направлении будет развиваться структура рознично-оптовых продаж в России, пока не ясно. Но уже сейчас с большой долей уверенности можно утверждать, что у оптовых компаний, торгующих свежими продуктами, есть шанс выжить.

Помочь в этом может и протекционистская политика государства, направленная на поддержку отечественных дистрибьюторов. В качестве примера приведем самый крупный в Европе оптовый рынок «Рюнжи», контрольный пакет акций которого принадлежит правительству Франции. Рынок расположен в 15 км от Парижа, на пересечении основных автомобильных и железнодорожных путей, недалеко от международного аэропорта «Орли». Общая площадь рынка составляет 230 гектаров, где размещено свыше полумиллиона квадратных метров построек. Это целый город со своими кварталами, улицами, железнодорожными станциями и автомобильными стоянками. На рынке представлено почти 1500 компаний, торгующих фруктами, овощами, цветами, мясом и рыбой, а также оказывающие логистические и кейтеринговые услуги. Годовой оборот рынка оценивается в семь миллиардов евро, при этом 2/3 приходится на оптовые операции. Аналогичные оптовые рынки существуют практически во всех европейских странах: в Великобритании, Голландии, Италии, Испании. Одной из основных причин государственной поддержки таких рынков является обеспечение продовольственной безопасности крупных мегаполисов.

Столичная мэрия, приняла собственную программу развития оптовых рынков Москвы, похожую на европейские. Очевидно, реализация этой программы поможет московским продовольственным оптовикам сохранить темпы своего развития.

Прогноз на завтра

- Крупные оптово-дистрибьюторские компании центрального региона России не отступят от политики поглощения региональных конкурентов. В основном, их жертвами станут средние фирмы.

- Нельзя не исключать и того, что в недалеком будущем прокатится волна объединений крупных дистрибьюторских компаний национального масштаба.

- Средние и малые фирмы, скорее всего, будут либо поглощены крупными соперниками, либо начнут перепрофилировать свой бизнес, направляя его в другое русло.

- Часть средних и крупных оптовых компаний станут компаниями-специалистами в определенных сегментах и функциях рынка.

- Менее уязвимым для сетевой розницы элементом дистрибьюторского бизнеса останутся свежие продукты питания.

- Если будут приняты государственные протекционистские программы, направленные на развитие оптовых продовольственных рынков, то оптовики мегаполисов получат существенное конкурентное преимущество.

Идеальный дистрибьютор – каков он?

Павел Иванов, руководитель направления, МАГ КОНСАЛТИНГ

Статья опубликована в 7 (24) номере журнала «Свой бизнес», 2004

Между молотом и наковальней

Формула «клиент всегда прав», выведенная основателем гостиничного бизнеса США Элсвортом Статлером, относится к оптово-дистрибьюторской сфере без скидок или поправок на отраслевые, национальные и прочие особенности. Дистрибьютор по сути своей находится между молотом и наковальней. С одной стороны - в роли молота - производитель или поставщик, требующий выполнения планов продаж, достижения должного уровня дистрибуции, отчетности и Бог знает чего еще. А с другой стороны - в роли наковальни - клиент, дилер, реселлер, не менее требовательный к уровню сервиса, цене, ассортименту и при этом еще и норовящий уйти к конкурентам.

Времена, когда оптовая торговля была одной из самых прибыльных сфер российского бизнеса, остались далеко позади. Сегодня большинство производителей товаров стремятся работать с магазинами напрямую, минуя посредников. Чтобы выжить в таких условиях оптовики постоянно ищут новые конкурентные преимущества. Какие черты отличают идеального дистрибьютора, с которым предпочли бы сегодня иметь дело большинство клиентов? Чтобы ответить на вопрос, наша компания провела исследование рынка дистрибуции товаров группы FMCG (быстро оборачиваемых товаров – Fast Moving Consumer Goods). Мы опросили свыше 300 розничных магазинов на всей территории России - от Калининграда до Владивостока, выбранных случайным образом по клиентской базе ряда ведущих национальных дистрибьюторов. Поскольку использовались клиентские базы столичных штаб-квартир этих компаний, в исследовании явно заметен московский уклон. С этой точки зрения, оно не может претендовать на абсолютную репрезентативность. Тем не менее, срез, полученный нами, отражает реальное положение дел.

Организуя исследование, мы ставили цель - выявить приоритеты, которым отдают предпочтение розничные магазинов при выборе поставщика товара (дистрибьютора, оптовика). Собственникам и директорам магазинов была роздана однотипная анкета, в которой было предложено оценить значимость для принятия решения по шести возможным критериям:

- конкурентная цена;

- наличие ассортимента;

- скорость выполнения заказа;

- качество обработки заказа (наличие/отсутствие брака, недостачи, пересортицы);

- бонусы (премирование магазина по результатам работы);

- человеческий фактор (внимательность отношения к клиенту).

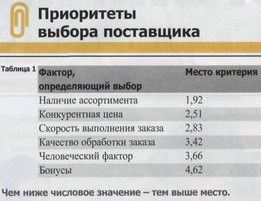

Главное – ассортимент

Первый результат исследования – неочевидный для непрофессионалов: фактор «Цена» - не самый главный для успешного выстраивания отношений между оптовиками и розницей (таблица 1). Он занимает устойчивое второе место в предпочтениях потенциальных клиентов.

Наиболее важен, как оказывается, для клиента ассортимент, который предлагает ему дистрибьютор. Фактор «Наличие ассортимента» назван главным при выборе поставщика для 80% респондентов.

Схожая картина и с фактором «Скорость выполнения заказа». Свыше половины респондентов полагают, что скорость выполнения заказа дистрибьютором - второй по важности фактор после наличия ассортимента. Таким образом, тройка основных факторов такова: ассортимент – цена - скорость.

Еще один вывод – относительно невысокая значимость фактора «Бонусы». В последнее время многие дистрибьюторы увлеклись всевозможными формами поощрения клиентов, акциями и промо-мероприятиями. Но, как показывает наш опрос, это модное увлечение, пришедшее из розничной торговли, не работает эффективно в оптово-дистрибьюторском сегменте. Три четверти опрошенных магазинов полагают, что бонусы по важности занимают в шкале ценностей из услуг дистрибьютора лишь пятое и шестое места.

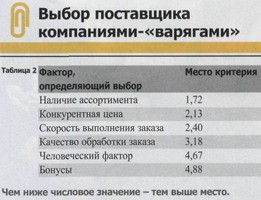

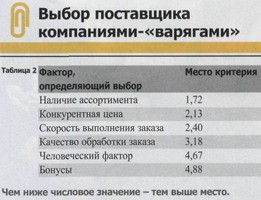

Что касается остальных факторов, то здесь мнения респондентов довольно значительно расходятся. В ходе анализа были выявлены две условные группы клиентов с различными поведенческими мотивами. Первую можно условно назвать «варяги». «Варяги» слабо привязаны к дистрибьютору. Их девиз: «Покупаю дешево и быстро – неважно у кого». Доля таких магазинов среди участников исследования составила 60%. Предпочтения «варягов» указаны в таблице 2.

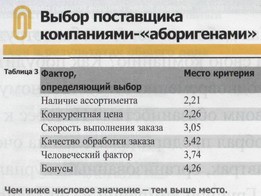

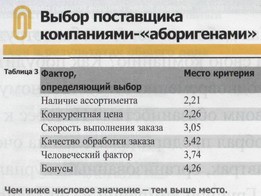

Противоположная группа клиентов – условно назовем ее «аборигены» - действует по другому правилу: «Покупаю недорого у своего поставщика». «Аборигены» лояльны к своему дистрибьютору, они более снисходительны к огрехам в его работе. В частности, они почти в 1,5 раза менее чувствительны к цене по сравнению с «варягами» (таблица 3).

Видно, что клиенты примерно поровну делятся на тех, кто ценит роскошь человеческого общения, и тех, кому это, в общем-то, безразлично. Первая половина формирует костяк «аборигенов», вторые - это «варяги». При этом, как оказалось, ни «варяги», ни «аборигены» не зависят от региональной или товарной принадлежности дистрибьютора. По крайней мере, в рамках нашего исследования такие зависимости выявить не удалось. Была отмечена лишь одна «слабая» закономерность: чем крупнее клиент, тем выше вероятность, что он - «варяг».

Делаем выводы…

Итак, ведущие факторы, имеющие ключевое значение при выборе магазином поставщика: это ассортимент – цена – скорость. При этом наличие нужного ассортимента является ведущим фактором, а уровень цены и скорость выполнения заказа сопоставимы по своей значимости. Отсюда сразу же напрашивается вывод, что при оптовых продажах делать ставку только на цену товара по меньшей мере неоправданно. Исследование лишний раз подчеркивает правоту многих тренеров по продажам, проповедующих девиз: цена не главное. Триада «ассортимент – цена – скорость» находится в триалектическом единстве. Расширение ассортимента продаваемых товаров немедленно ведет к увеличению складских запасов, что в свою очередь ведет к увеличению операционных издержек и в конечном счете - к повышению цены. То же самое относится и к скорости: скорость обработки заказов напрямую связана с увеличением издержек. Очевидно, что истина – в нахождении оптимального соотношения всех трех факторов.

С учетом существования групп «аборигенов» и «варягов», одним из возможных стилей работы дистрибьютора может являться увеличение количества «аборигенов» в своей клиентской базе. Достичь этого можно путем персональной привязки клиентов к определенным менеджерам. Чрезвычайно полезно для этого внедрение CRM - компьютеризированной системы учета и планирования всех контактов с клиентами.

Что касается «бонусов», то значимость этого фактора низка. В этом плане дистрибьюторам есть о чем задуматься. Возможно, имеет смысл переориентировать бонусные программы на вознаграждение не клиентов, а менеджеров по продажам. Или можно заложить бонусы непосредственно в цену, снизив тем самым ее уровень.

Таблица 1.

Таблица 1.

Таблица 2.

Таблица 2.

Таблица 3.

Таблица 3.

Дистрибуция промышленного оборудования – перспективы и возможности

Павел Иванов, руководитель направления, МАГ КОНСАЛТИНГ

Статья опубликована в 1 (19) номере журнала «Техномир», 2004

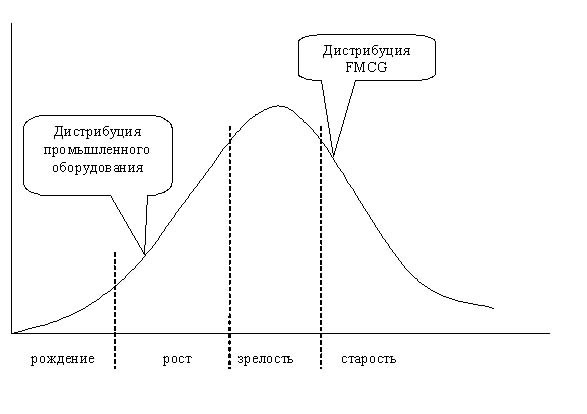

Становление рыночных отношений в России не может не сопровождаться колоссальными структурными изменениями. Если одни отрасли переживают бурный рост, то другие, наоборот, прошли этап становления, взросления и уже клонятся к своему закату. Особенно ярко эта разница видна на примере FMCG (Fast Moving Consumer Goods – товары народного потребления) и рынка промышленного оборудования. Лучшие времена сектора FMCG уже позади, рассвет пришелся на 1997-1998 годы, а по-настоящему рынок поставок промышленного оборудования еще и не начинался. По словам экспертов, рынок промышленного оборудования в настоящее время напоминает рынок банковских услуг времен расцвета финансовых пирамид. В этой связи представляется интересным сравнить два очень не похожих сектора экономики и попытаться выявить общие тенденции.

Внимательный читатель вполне может задать вопрос: а почему, собственно, надо сравнивать FMCG-дистрибуцию с дистрибуцией промышленного оборудования? Ответ довольно прост: FMCG-дистрибуция, пожалуй, была едва ли не единственным массовым видом бизнеса, возможным в первые постперестроечные годы – разбазаривание бюджетных средств с помощью зачетов, невозврат кредитов, «прихватизация» и другие виды постперестроечного «бизнеса» по понятным причинам не рассматриваются. Соответственно своему возрасту естественно, что дистрибуция сейчас – это зрелый, сложившийся и сформировавшийся бизнес со своими проблемами, опять же характерными для зрелого бизнеса, – падение доходности, снижение престижа, осознание необходимости в реформировании и проч. Именно своей зрелостью FMCG-дистрибуция интересна для анализа и сравнения с относительно молодым сектором экономики.

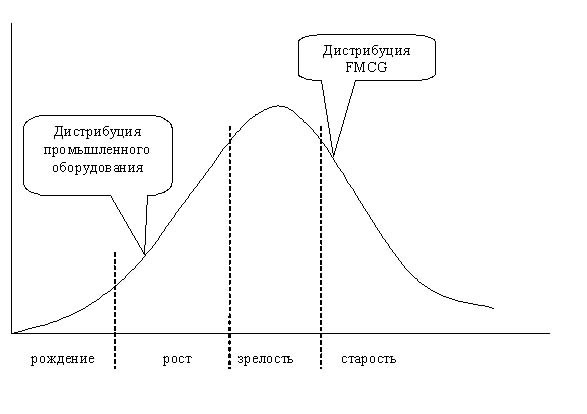

На представленном графике, показывающем жизненный цикл любого бизнеса, условно показаны положения рассматриваемых нами дистрибутивных секторов: FMCG и промышленное оборудование:

Приведенная таблица иллюстрирует краткую историю оптового бизнеса FMCG в России. Конечно, сроки и названия периодов носят относительный и даже волюнтаристский характер, тем не менее это иллюстрация основных вех развития данного бизнеса в России.

| «Романтический» период |

Снижение объемов производства в России, большое количество оптовых компаний импортируют из-за границы все – от масла до компьютеров, огромные обороты, рынок не структурирован. |

до 1994 г. |

| Начальный период |

Отечественные производители по-прежнему слабы, иностранные компании открывают представительства в России, конкурсы на право эксклюзивной дистрибуции, структурирование рынка. |

1994 – 1996 гг. |

| «Золотой» период |

Экспансия иностранных производителей в регионы с помощью дистрибьюторов. Дележ территорий, структурирование рынка, появление национальных оптовых лидеров. |

1996 – 17 августа 1998 г. |

| «Посткризисный» период |

Мощное развитие отечественных производителей, уход с рынка многих иностранных компаний. Сокращение количества дистрибьюторов, развитие оставшихся. Передел рынка. |

17 августа 1998 г. – 2001 г. |

| Современный период |

Появление розничных сетей, падение прибыльности оптового бизнеса. Реструктуризация оптового бизнеса. |

2001 г. – сейчас |

Выделяются 3 основных «driving force», определивших развитие оптового бизнеса FMCG:

- экспансия иностранных производителей в Россию

- августовский кризис 98-го года

- экспансия иностранных торговых розничных сетей

Тут, видимо, нелишне сделать замечание относительно кризиса 98-го года: кризис был результатом обвала пирамиды ГКО, но необходимо вспомнить, что все это происходило на фоне азиатского финансового кризиса и обвального падения цен на нефть, – то есть по сути кризис был спровоцирован внешними обстоятельствами. Таким образом, получается, что все три фактора являлись внешними по отношению к стране – внешнее воздействие приводило к изменению ситуации в отрасли. Вопрос, куда и как движется теперь FMCG, – это тема для большого и обстоятельного разговора, выходящего за рамки данной статьи. Отмечу лишь, что ничего принципиально нового здесь не происходит – тренд находится в русле общемировых тенденций. Путь этот уже пройден европейскими и американскими компаниями – это путь по направлению к повышению специализации, в частности, развитию логистической составляющей.

Если продолжить сравнение, то дистрибуция промышленного оборудования находится примерно в начале «золотого периода» – ежегодный прирост продаж в 30, а то и в 100% не редкость для данной отрасли.

На наш взгляд, пока существуют две основные «driving force», диктующие развитие отрасли:

1. Конкурентная борьба между западными и отечественными производителями. Исследуя поведение отечественных производителей и дистрибьюторов товаров FMCG, можно отметить, что в течение достаточно короткого времени отечественные предприниматели сумели быстро перенять у западных коллег модели построения систем дистрибуции, ведения бизнеса, корпоративной культуры, ценообразования, спектра предлагаемых услуг и на нынешнем этапе уже практически мало чем отличаются от своих западных конкурентов. Классическим примером является известная компания «Калина» (ранее «Уральские Самоцветы») – отечественный лидер в производстве товаров бытовой химии и парфюмерии. В секторе же промышленного оборудования пока все наоборот, основным конкурентным преимуществом отечественных производителей по-прежнему является ценовой фактор, в то время как западные компании активно применяют различные механизмы продвижения продукции, опробованные на западном рынке.

2. Постепенный рост промышленного производства в стране и соответственно этому увеличение потребления промышленного оборудования. При этом дистрибьюторы промышленного оборудования все еще находятся в состоянии неопределенности: а надолго ли, а не кончится ли этот рост? Если слабый рост, наблюдаемый в последнее время, закончится, то перспективы отрасли очень быстро могут закончиться, так толком и не начавшись.

Рост, тем не менее, пока наблюдается, и этот рост косвенно является расслабляющим фактором для участников рынка – существует определенная эйфория от темпов роста. Аналогичные явления наблюдались в свое время и среди дистрибьюторов FMCG. Только «шоковая терапия» августа 98-го года быстро внесла коррективы и «опустила на землю» дистрибьюторов. Аналогичное вполне может произойти и с дистрибьюторами промышленного оборудования в случае, если промышленный рост прекратится.

В среднесрочной перспективе существуют два варианта развития событий.

- Первый вариант. Продолжение промышленного роста. В этом случае рынок достаточно быстро (в течение нескольких лет) достигнет своего насыщения и на передний план выйдут совсем другие факторы, определяющие успех компании. Здесь опять же уместно продолжить сравнение с рынком FMCG, где из ведущих трех факторов наиболее ценными для клиента дистрибутивной компании являются (в порядке убывания приоритета): наличие постоянного ассортимента, скорость обработки заказа и качество обслуживания. Отметим, что цена как фактор в этом списке не фигурирует – цена занимает 5-ю или 6-ю позицию. Логично ожидать, что для клиентов промышленных дистрибьюторов шкала ценностей также изменится и цена перестанет играть ведущую роль. Скорее всего, шкала ценностей сместится в сторону возможности дистрибьютора предоставить определенный специфический вид сервиса: гибкость арендных и лизинговых условий, предсказуемость гарантийного и послегарантийного обслуживания и проч. Анализ западного рынка промышленного оборудования показывает, что одной из наиболее востребованных услуг (в основном для американского рынка) является аренда оборудования. Ведущей силой здесь является тренд в направлении asset free компаний. Для публичной компании это важно с точки зрения привлечения инвестиций. Поэтому частой практикой для западных промышленных компаний после процедуры IPO (Initial Public Offer – первая продажа акций компании широкой публике) является аутсорсинг непрофильных направлений деятельности, что и выливается в аренду оборудования.

- Второй вариант. Конец промышленного роста. В этом случае неминуемо ужесточение конкурентной борьбы, причем именно в ценовом сегменте, что приведет к общей деградации качества оказываемых услуг. При этом вполне возможен вариант ухода с рынка некоторых западных производителей (как произошло в свое время на рынке FMCG).

Ключевым фактором успеха любой компании является грамотное стратегическое планирование деятельности. Это тем более важно для такой специфической отрасли, какой является дистрибуция промышленного оборудования. Действительно, при реализации любого из сценариев развития отрасли четкое понимание целей и задач компании – это не просто дань модному в наше время стратегическому планированию, но также и вопрос выживания компании. Скажем, при реализации оптимистического варианта развития отрасли и продолжении промышленного бума компании-дистрибьюторы неминуемо столкнутся с болезнями роста. Быстрый рост продаж автоматически ведет к столь же быстрому росту компании, который должен сопровождаться организационными изменениями. При этом изменение внутренней структуры компании должно быть четко подчинено стратегическим целям компании, в противном случае относительно маленькая и мобильная компания грозит перерасти в чрезмерно бюрократизированного и неповоротливого гиганта, который уже в силу этого растеряет свои конкурентные преимущества. При пессимистичном варианте развития отрасли на первый план выйдет мобильность, помноженная на операционную эффективность, которая опять же является производной от стратегических целей или, если быть точнее, производной от способности транслировать или отслеживать достижение стратегических целей компании на уровне отдельных подразделений или даже сотрудников.

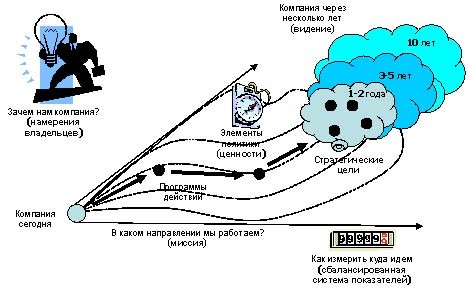

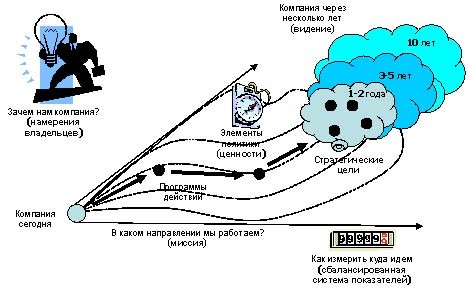

Удобной методикой для построения и отслеживания выбранной стратегии развития является известная методика стратегического управления «Сбалансированная Система Показателей» (ССП). Методика была разработана в начале 90-х годов прошлого столетия Дэвидом Нортоном и Робертом Капланом из Гарвардского Университета США. Они на основании анализа различных внутрикорпоративных методик стратегического планирования, выдвинули новую методику управления предприятием, известную ныне как ССП. В английском варианте эта теория известна как «Balanced Scorecard», что иногда в отечественной литературе переводится как «Система Взаимосвязанных Показателей» (СВП). Место ССП в общей стратегии компании можно охарактеризовать, как инструмент или методика, отвечающая на вопрос «куда и как мы идем?». Образно это можно проиллюстрировать рисунком:

Основные концепции, лежащие в основе данной методики, следующие:

1. Деятельность компании рассматривается в 4-х различных плоскостях (или проекциях – в терминах ССП). Эти проекции следующие:

- финансы – финансовые показатели деятельности компании

- клиенты – взаимоотношения с клиентами

- процессы – описание бизнес процессов

- обучение и рост

2. Для измерения деятельности компании в каждой из проекций вводится понятие KPI (Key Performance Indicator) – ключевые параметры деятельности.

3. Поскольку все проекции являются взаимозависимыми, то для описания взаимосвязей между ними вводится понятие стратегической карты.

Внедрение методики ССП подразумевает определение ключевых параметров в каждой из проекций и построении стратегической карты их взаимосвязей. В идеальном случае результат деятельности компании можно представить несколькими ключевыми индикаторами, анализ деятельности компании в этом случае можно свести к «раскрутке» указанных параметров, чтобы дойти до конкретного бизнес-процесса, вызывающего сбой или неправильное функционирование предприятия.

Необходимо подчеркнуть, что уникальность методики ССП базируется на двух краеугольных камнях:

1. Постулирование эквивалентности всех четырех проекций. Не секрет, что подавляющее большинство менеджеров рассматривают только финансовые показатели компании, не беря в расчет или отводя на второй план другие аспекты ее деятельности.

2. Возможность не только построения бизнес-процессов, увязанных со стратегическими целями компании, но также и возможность контроля на оперативном уровне указанных бизнес-процессов на основе объективных показателей деятельности.

Таким образом, в результате внедрения ССП топ-менеджеры и собственники компании получают действенный инструмент управления предприятием. Возможны варианты «привязки» ССП к бюджетному планированию и мотивации сотрудников. Как уже говорилось выше, ССП является общепризнанной, успешной и опробованной на практике методикой, и, безусловно, данная методика должна найти свое место в непростом секторе дистрибуции промышленного оборудования.

Автор выражает свою искреннюю благодарность Владимиру Козловскому руководителю отдела промышленных компрессоров компании «Атлас Копко», за неоценимую помощь, оказанную в подготовке и обсуждении материалов статьи.

Конец оптократии

Павел Иванов, руководитель направления компании МАГ КОНСАЛТИНГ

|

|

Материал опубликован в 48 номере журнала "Деньги", 2003

От рассвета до заката

Все мы помним бесчисленные ларьки, палатки и киоски, заполонившие страну от Калининграда до Камчатки. Автор помнит ряды палаток, стоявших вдоль «витрины СССР» — Нового Арбата, впрочем, каждый из нас может рассказать много любопытного о том времени. Товар в эти бесчисленные точки поставлялся столь же бесчисленным племенем оптовых торговцев. Вначале оптовики мало чем отличались от розничных собратьев, торговали в тех же палатках с надписью фломастером на окошечке - "при покупке оптом - скидка 10%". Постепенно оптовики зажили своей, отличной от розницы, самостоятельной жизнью: переместились в офисы, арендовали склады, выучили слова "прайс-лист", "ресепшн", "дисконт"... Кстати, зарубежные торговцы тоже не дремали и высаживали десанты своих менеджеров на российскую (тогда еще советскую) землю.

Время было романтичное. Сейчас трудно в это поверить, но в московском офисе Procter & Gamble бойко шла торговля шампунями Pantene за наличный расчет (от одной коробки) - ну совсем как во времена пресловутого свечного заводика дядюшки Проктера и его коммивояжера Гэмбла.

Оптовики росли, богатели, захватывали новые территории, осваивали другие рынки, становились дилерами, дистрибуторами, реселлерами, поглощали конкурентов, переживали трудные кризисные времена... Одно время казалось, что все эти их достижения и есть тот капитализм, который они так долго и упорно строили, что территории и рынки, завоеванные непосильным трудом,- это навсегда, что бизнес налажен, и все работает как часы. Однако где-то к 2001 году стало ясно, что оптовый бизнес под угрозой, он начал стремительно хиреть, недавние гранды исчезли с горизонтов, их громкие названия потускнели.

Что это за угроза? Откуда она взялась? Есть ли теперь перспективы у оптового бизнеса, и если есть, то какие? Об этом и пойдет речь ниже.

Розничные сети

Еще в далеком и благополучном 1997 году компания Procter & Gamble предупреждала своих официальных дистрибуторов, что главной угрозой для их бизнеса являются розничные сети - гипер- и супермаркеты. Тогда мало кто из дистрибуторов реально осознавал всю ее серьезность. Сейчас эта угроза не то что приобрела реальные очертания, а уже поставила под вопрос существование оптового бизнеса как такового.

Рост оборотов розничных сетей иллюстрирует следующая диаграмма (по данным "Росбизнесконсалтинга"):

Потенциал розничных сетей далеко еще не исчерпан. То, что мы видим сейчас,- это только начало. Масштабы грядущей "оптовой катастрофы" может показать следующий график.

В недавнем отчете известной американской консалтинговой компании A.T. Kearney опубликованы индексы развития розничной торговли GRDI (Global Retail Development Index) для различных стран. Россия возглавила список.

Традиционно индекс GRDI рассматривается международными инвестиционными компаниями в качестве одного из ключевых параметров при определении привлекательности вложений в розничную торговлю. Например, после опубликования прошлогоднего отчета GRDI, где Китай оказался на первом месте, туда за год осуществили интервенцию восемь международных торговых компаний. В Польшу, ориентируясь на GRDI, за четыре года пришли 17. Оснований для того, чтобы Россия оказалась исключением из общего правила, нет - в ближайшие год-два мы станем свидетелями массированной интервенции западных розничных сетей. Структура иностранных сетей в Восточной Европе примерно такая (по данным www.ceemarket.com).

Из этого списка в России пока серьезно представлены только группы Metro и Auchan - остальные ждут своего часа...

Реакция производителей

Естественной реакцией производителей в такой ситуации является отказ от привычной системы дистрибуции - работа с розничными сетями без дистрибуторов. На примере Китая это выглядит так: если в 2001 году поставки товаров в розничную сеть на 86% шли через дистрибуторов, то к 2006 году, как ожидается, треть поставок будет осуществляться напрямую.

Производители в России уже сейчас вынуждены сужать сеть своих дистрибуторов. Например, Procter & Gamble сократил их число c 40 до 10, Sun Interbrew - с 430 до 12, "Очаково" - с 300 до 6. Взамен создаются отделы по прямой работе с розницей, так уже поступили многие компании, среди них - Unilever, Procter & Gamble, Mars, Wrigley, Henkel.

Розничные сети, осознавая свою силу, начинают диктовать производителям свою политику. Вспомним известные конфликты между "Пятерочкой" и Unilever, между Auchan и Procter & Gamble - такое было бы совершенно немыслимо еще несколько лет назад, а сегодня - обычное дело.

Ответы производителей на вызовы рынка понятны и адекватны, но что же в сложившейся ситуации делать дистрибуторам-оптовикам?

Новейшая история

Для начала обратимся к истории оптового бизнеса в России, разбив ее на несколько периодов.

Романтический период, длился до 1994 года. Снижение объемов производства. Большое количество оптовых компаний импортирует из-за границы все - от масла до компьютеров. Огромные обороты, рынок не структурирован.

Начальный период, 1994-1996 годы. Отечественные производители по-прежнему слабы, иностранные открывают представительства в России. Конкурсы на право эксклюзивной дистрибуции, структурирование рынка.

"Золотой" период, 1996 год - 17 августа 1998 года. Экспансия иностранных производителей в регионы с помощью дистрибуторов. Дележ территорий, дальнейшее структурирование рынка, появление национальных оптовых лидеров.

Посткризисный период, 17 августа 1998 - 2001 год. Мощное развитие отечественных производителей, уход с рынка многих иностранных компаний; сокращение количества дистрибуторов, развитие оставшихся; передел рынка.Современный период, с 2001 года по сегодняшний день. Появление розничных сетей, падение прибыльности оптового бизнеса.

Для сравнения можно вспомнить, как развивался оптовый бизнес в США. Классический опт там существовал до середины 60-х годов прошлого века, потом пошел процесс слияний и поглощений, а в 70-е началось мощное развитие собственного бизнеса розничными сетями. В дистрибуторском бизнесе произошло смещение акцента на логистику. В 80-х годах пошли слияния и поглощения уже в среде розничных сетей, а в 90-е сети стали предлагать производителям дополнительные сервисы и развивать собственные торговые марки.

В этом плане любопытной является история американской дистрибуторской компании McLane - своеобразное воплощение американской мечты. Компания существует с 1894 года и начиналась с бакалейной лавки в штате Техас. Впервые она занялась оптовым бизнесом в 1903 году и уже к середине 60-х имела годовой оборот почти в $200 млн. В настоящий момент оборот McLane составляет $7 млрд, но фактически она уже не является оптовой и наладила сложный разветвленный бизнес на территории всех штатов и в восьми странах. Бизнес этот состоит из следующих частей.

McLane Grocery Distribution - дистрибуция бакалейных продуктов из 19 распределительных центров по небольшим 24-часовым магазинам, в том числе аптекам.

McLane Foodservice Distribution - поставки полного спектра товаров для HoReCa (производное от Hotels, Restaurants, Cafe. - "Деньги").

Retail Services, Inc. - комплексные решения для круглосуточных магазинов: организация бизнеса, ценообразование, управление товарными категориями, мерчендайзинг.

Merit, Inc. - автоперевозки на большие расстояния.

Vantix Logistics, Inc. - логистическая компания, комплексные решения в области построения цепи поставок: транспортный и складской менеджмент, операции с замороженными продуктами, проведение платежей, аудит.

Salado Sales, Inc. - создание, развитие и дистрибуция PL (Private Label - продукция, лишенная брэндовой нагрузки производителя и изготавливаемая по специальному заказу; как правило, предназначена для продажи через определенную сеть магазинов. - "Деньги").

Professional Datasolutions, Inc. - программные решения для интеграции производителей и розничной торговли.

Lone Star Plastics Manufacturing - производство пластиковой упаковки для розничных магазинов, ресторанов, кафе и т. д.

Ebco Warrior - проектирование, строительство и эксплуатация объектов недвижимости, в том числе складов.Здесь не перечислены аффилированные компании, также относящиеся к McLane, например спортивные команды, телевизионные компании и газеты (почти как в детских стихах - "заводы, газеты, пароходы").

Направления развития

Сейчас по уровню развития российские оптовые компании соответствуют американским в 60-70-е годы XX века. Однако все говорит о том, что в ближайшие пять-шесть лет они приблизятся к современным западным параметрам этого бизнеса.

Эти годы пройдут в согласии с известной тенденцией рыночной экономики к разделению труда и специализации. Для иллюстрации можно привести пример специализации дистрибуторских компаний США в логистике. Вот как распределены доли различных составляющих дистрибуторского бизнеса в США и что мы сейчас наблюдаем в России:

Невооруженным взглядом видно, что доля коммерции (оптовой торговли. - "Деньги") в США незначительна. Дистрибуция по мелким магазинам не может являться очень прибыльным бизнесом, а дистрибуция по крупным сетям осуществляется самими производителями, но с использованием 3PL-компаний (Third Party Logistics - сторонняя компания оказывающая логистические услуги - по хранению, перевозке, транспортировке и обработке товара. - "Деньги"). Их роль часто берут на себя дистрибуторские компании - отсюда и большая доля логистических услуг в бизнесе.

Смещение бизнеса в сторону оказания логистических услуг означает смену лозунга оптового бизнеса "купи у меня и я привезу дешево или даже бесплатно" на "возьми товар по цене производителя, но за доставку заплати". В США на ломку традиционного дистрибуторского стереотипа ушло два десятилетия, России на это понадобится всего несколько лет. Кто не сможет перестроиться - тот обречен. Перестройка бизнеса, конечно же, не означает только ориентацию на оказание логистических услуг - альтернативы есть. Анализ истории развития дистрибуторского бизнеса в странах с развитой рыночной экономикой выявляет четыре альтернативных варианта развития/перепрофилирования дистрибуторской компании.

1. Уход в перпендикулярный сектор рынка (например, производство и розничная торговля);

2. Специализация на продукте или сегменте рынка - замороженные продукты, обслуживание авиалиний, эксклюзивная дистрибуция, кейтеринг и проч. (кейтеринг - от англ. catering - снабжение продуктами кафе и ресторанов. - "Деньги");

3. Специализация на определенной функции (3PL, логистика, перевозка, оказание складских услуг, брэндинг, продвижение PL);

4. Организация комплексного бизнеса.

Так что же делать сегодня тем оптовым компаниям, которые хотят в дальнейшем не исчезнуть за ненадобностью, а остаться на рынке - в той или иной форме?

Возможностей несколько.

Как усовершенствовать опт

Разумеется, не во всем Америка нам указ - у нас все свое, своя российская специфика. В частности, уровень потребления в США практически равномерен по всей стране, за исключением американского захолустья на Среднем Западе. Безусловно, подобная особенность не могла не сказаться на направлениях развития американского бизнеса. В России распределение доходов крайне неоднородно, и в ближайшем будущем на выравнивание картины рассчитывать не приходится. В США в любом городке можно найти приличный молл, в России же в средней полосе или в Сибири (за исключением крупных урбанистических центров) вряд ли следует ожидать появления Auchan или Wal-Mart.

В этом можно видеть резерв для деятельности дистрибуторских компаний - смещение бизнеса в регионы, охват мелкой региональной розницы, выход на труднодоступные и отдаленные регионы. Подобная работа с территориями автоматически подразумевает наличие у дистрибутора четкой системы доставки товаров, страхования грузов, распределительных центров и проч. - в общем, всего того, что именуется хорошей логистикой.

Общим местом в любом бизнесе является контроль затратной части, в условиях жесткой конкуренции с розничными сетями это становится особенно актуальным. Например, в странах Восточной и Центральной Европы (немного опережающих Россию по уровню развития дистрибуторского бизнеса) компания Procter & Gamble в свое время рекомендовала норму операционных затрат для дистрибуторских компаний на уровне 4% продаж. Конечно, эта цифра не может являться универсальной, тем не менее необходимо иметь какой-то показатель в качестве ориентира. На памяти автора есть случаи, когда для достижения этой цифры компания-дистрибутор вводила совершенно драконовские методы бюджетирования, в том числе резала зарплату персоналу. Между тем низкая зарплата провоцирует уход дееспособных сотрудников, что, в свою очередь, ведет к падению оборотов, которое также вызывает падение зарплаты и т. д., вплоть до сворачивания бизнеса.

Еще одним резервом для развития традиционного оптового бизнеса можно считать поведенческие мотивы клиентов и покупателей. Одно дело, когда клиент обслуживается абсолютно обезличенно и автоматически, как в Metro Cash & Carry: по принципу "взял тележку, загрузил товар, заплатил деньги и пошел прочь". И совсем другое, когда дистрибутор может предложить роскошь человеческого общения и персонифицированный подход. В современном мире такое дорогого стоит, и клиент, как показывает опыт, готов за это платить. В крупных компаниях количество клиентов может доходить до нескольких тысяч. Аспекты взаимоотношений с ними могут быть самые разные: адреса, телефоны, контактные лица, договоры, переговоры, история продаж, покупок. В таких условиях без современной компьютеризированной CRM-системы (CRM - Customer Relationship Management, система учета взаимоотношений с клиентами - как правило, компьютеризированная. - "Деньги") просто невозможно обойтись. Благо рынок предложения этих систем перенасыщен и выбирать есть из чего.

"Перпендикулярный" бизнес

Другой возможностью выжить в той или иной форме для оптовиков является уход в "перпендикулярный" бизнес. Чаще всего на практике это выглядит как организация розничного бизнеса. Один из ярких примеров последних лет - закрытие оптового звена компании Uniland и организация сети дискаунтеров Dixie. Несмотря на кажущуюся похожесть оптового и розничного бизнеса, у них имеются принципиальные отличия, на которых иногда "горят" опытные дистрибуторские компании. Основной принцип оптового бизнеса - "купить много и дешево - продавать понемногу и дороже", у розницы же, особенно крупной, он немного другой - "у меня хороший магазин, поэтому беру товар у поставщика на хороших условиях". Вариации на тему "хороших условий" могут быть разными: от низкой цены и приличной отсрочки платежей до платы "за вход" в магазин. Все зависит от того, насколько "хорош" магазин. В идеале "хороший" - это тот, который вообще не тратит собственные средства на закупку товара, что является полной противоположностью ситуации с оптом.

Здесь надо сказать, что типичная ошибка дистрибуторов, пришедших в розничный бизнес, - это как раз закупка товара для своей розничной сети. При всей кажущейся логичности такого решения. Во-первых, это означает нерентабельное использование собственного магазина - он должен сам привлекать поставщиков товара. Во-вторых - потерю оборачиваемости собственных средств: в опте оборачиваемость исчисляется днями и неделями, а в рознице - неделями и месяцами. То есть идут потери, связанные с финансированием товарного запаса собственного розничного сектора - а ведь можно было бы инвестировать эти средства в открытие новых магазинов или, по крайней мере, в закупку товара для оптового звена.

Таких тонких мест в розничном, да и в любом другом "перпендикулярном" секторе много и всегда есть опасность, что дистрибутор, неискушенный в особенностях нового для него бизнеса, потеряет деньги.

Естественный выход в такой ситуации - создание альянсов с другими компаниями-профессионалами в той или иной области. Альянсы могут быть самыми разными, начиная от стороннего консалтинга для анализа отрасли, привлечения стратегических инвесторов и заканчивая приобретением компаний соответствующего профиля.

Важный момент при создании альянсов с другими компаниями - прозрачность бизнеса. В случае привлечения стратегического инвестора это просто необходимое условие. Как правило, основным здесь является внедрение учета по стандартам МСФО/IAS, реже GAAP. Опыт показывает, что при относительной дороговизне перехода на международные стандарты финансовой отчетности все окупается сторицей. В качестве примера можно привести компанию "Алтан" - владельца макаронного брэнда "Гранмулино", которая сумела заключить инвестиционное соглашение с греческим фондом Commercial Capital в посткризисном 1999 году. Перевод финансового учета на МСФО был обязательным условием заключения соглашения. В результате полученных инвестиций компания увеличила обороты в полтора раза, с помощью экспертов фонда оптимизировала деятельность сети дистрибуторов и многие бизнес-процессы.

Узкая специализация

Как метод выживания узкая специализация имеет как достоинства, так и недостатки. Прежде всего определим, на каких направлениях рынка FMCG можно специализироваться. (Fast Moving Consumer Goods, буквально - "быстродвигающиеся потребительские товары", общепринятое обозначение товаров народного потребления. - "Деньги"). Этих направлений пять:

- HORECA / кейтеринг

- Глубокая заморозка / скоропортящиеся продукты

- Снабжение узких потребительских групп (авиалинии, поезда, офисы и проч.)

- Эксклюзивная дистрибуция узкой группы товаров

- Географическая специализация

Существенными плюсами узкой специализации являются невысокая конкуренция и, как следствие, относительно высокая маржа. Кроме того, есть возможность предоставления специальных услуг, недоступная или труднодоступная для остальных участников рынка. Например, при торговле продуктами глубокой заморозки предлагаются рефрижераторы и прочая холодильная техника. Сюда же можно отнести доступ к квотам добычи, распределения и т. д.

Согласно законам диалектики, эти же плюсы несут в себе потенциальные угрозы бизнесу. Узкий сектор рынка - значит, его емкость мала. Невысокая конкуренция - тоже понятие относительное, и со временем это преимущество может сойти на нет. Потеря нескольких клиентов или даже одного (например, в случае обслуживания авиалиний) может привести к потере всего бизнеса. Поэтому с точки зрения стабильности компании долгосрочная ориентация на один узкий вид бизнеса пагубна. Необходима диверсификация деятельности, по крайней мере на несколько видов специализации, не связанных между собой.

Раздел по функциям

Функциональная специализация - более перспективный вариант деятельности по сравнению со специализацией на секторе рынка. Если проследить весь путь товара от производителя до потребителя, можно выделить следующие функциональные этапы:

1. Изучение рынка.

2. Разработка и рыночное позиционирование товара.

3. Производство товара.

4. Доставка до склада магазина.

5. Позиционирование товара в магазине.

6. Доставка до потребителя.

Заметим, что эта схема универсальна - она не зависит от вида товара, его стоимости, размера рынка и прочих обычных составляющих оптового бизнеса. Успешные западные дистрибуторы сумели в некоторых случаях оставить производителю только один компонент - собственно производство товара. Все остальные могут быть охвачены дистрибутором. В качестве примера обратимся все к той же компании McLane. Подразделение Salado Sales, Inc. занимается созданием и продвижением PL - в нашей функциональной схеме - это разделы 1 и 2. McLane Foodservice Distribution и Retail Services, Inc. занимают нишу, фигурирующую в нашей схеме под номером 5. Vantix Logisitics и Merit, Inc. специализируются на функциях доставки товаров.

Здесь необходимо сказать несколько слов о пока еще экзотических для российского рынка функциях PL и переупаковки.

До 70-х годов прошлого столетия продукция с Private Label представляла собой дешевую замену ритейлерами брэндового товара. За последнее десятилетие статус PL существенно вырос, и среди европейцев стало превалировать мнение, что PL лучше и качественнее брэнда. Сегодня в некоторых сетях дискаунтеров доля PL на магазинных полках доходит до 100%. PL выгоден для производителя, так как при его использовании достигается экономия в связи с отсутствием усилий в продвижении марки. Для магазина же выгода заключается в своеобразном эксклюзиве на марку - действительно, трудно представить, чтобы в "Пятерочке" продавалась питьевая вода Ramstore и наоборот. Поскольку в производстве PL производитель выступает обезличенно, то здесь имеется большой простор для деятельности сторонних компаний. Как мы видели на примере США, этот вид деятельности часто контролируется дистрибуторскими компаниями.

Переупаковка является еще одним этапом в разделении труда - специализации на отдельных функциях. В какой-то момент производителю становится выгодным привлечь стороннюю компанию для услуг упаковки своей продукции. Переупаковка тесно связана с оказанием логистических и маркетинговых услуг. Примером является крупнейшая компания Среднего Запада США, специализирующаяся на переупаковке, Accu-Tec. Благодаря удачному географическому расположению складских и производственных мощностей она имеет возможность в течение суток доставить товар в регионы, где проживает 70% населения США. При этом Accu-Tec может взять на себя все этапы от создания дизайна упаковки до доставки товара конечному потребителю.

Как делать?

При всей кажущейся праздности этого вопроса он имеет право на существование. Ответ, конечно же, лежит в плоскости стратегического и частично - оперативно-тактического планирования.

Для человека неискушенного стратегия оптовой торговли сводится к максимизации прибыли. Это тривиально и потому некорректно. Подобным образом на вопрос "в чем твоя цель?", человек может ответить "моя цель - дышать". У каждого из нас есть свои цели: построить дом, вырастить сына или посадить лес - при этом подразумевается, что все мы будем продолжать дышать. То же самое относится и к бизнесу: прибыль, образно говоря, и есть дыхание бизнеса.

Цели компании определяют ее собственники, в зависимости от целей бизнес развертывается в ту или иную сторону, строится деятельность подразделений компании, ее сотрудников, формируется стиль работы и т. д.

Существуют буквально считанные методики трансляции стратегических целей компании на оперативный уровень управления компанией. Наиболее известной и, что немаловажно, опробованной на практике является "Система сбалансированных показателей" (ССП).

Не будет преувеличением сказать, что до 1990 года между стратегией и оперативным управлением существовал разрыв. То есть, даже если цели компании были сформулированы четко и ясно, не всегда было понятно, что и как конкретно делать в руководстве компанией и на основании каких критериев судить о том, насколько успешно реализуются планы компании в ее каждодневной деятельности. У каждой фирмы на этот счет имелись свои внутренние правила и традиции. В начале 90-х годов прошлого столетия произошло знаменательное событие (оставшееся, как это часто бывает, незамеченным) - Дэвид Нортон и Роберт Каплан из Гарвардского университета на основе анализа различных внутрикорпоративных методик создали свою систему управления предприятием, известную ныне как ССП. В английском варианте она обозначается Balanced Scorecard, что иногда в отечественной литературе переводится как "Система взаимосвязанных показателей". В рамках этой статьи мы будем придерживаться сокращения ССП. По понятным причинам приведем здесь только основные положения этой методики:

1. Деятельность компании рассматривается в четырех различных плоскостях (или проекциях, в терминах ССП):

- Финансы - финансовые показатели деятельности компании

- Клиенты - взаимоотношения с клиентами

- Процессы - описание бизнес-процессов

- Обучение и рост

2. Для измерения деятельности компании в каждой из проекций вводится понятие KPI - Key Performance Indicator, то есть ключевые параметры.

3. Поскольку все проекции взаимозависимы, то для описания их взаимосвязей вводится понятие стратегической карты.

Работа по методике ССП подразумевает определение ключевых параметров в каждой из проекций и построение стратегической карты их взаимосвязей. В идеальном случае результат деятельности компании можно представить несколькими ключевыми индикаторами, анализ деятельности компании в этом случае можно свести к "раскрутке" указанных параметров, чтобы дойти до конкретного бизнес-процесса, вызывающего сбой или неправильное функционирование предприятия.

Необходимо подчеркнуть, что уникальность методики ССП определяется двумя моментами:

1. Постулируется эквивалентность всех четырех проекций. Не секрет, что подавляющее большинство менеджеров анализируют только финансовые показатели своей компании, не беря в расчет или отводя на второй план другие аспекты ее деятельности.

2. Возможность построения бизнес-процессов, увязанных со стратегическими целями компании, и, что не менее важно, возможность контроля этих процессов на оперативном уровне на основе объективных показателей деятельности.

Случаев успешного применения ССП можно вспомнить множество. Не могу удержаться, чтобы не рассказать историю чудесного воскрешения компании Mobil. В начале 90-х годов она считалась практически мертвой и, чтобы оставаться на плаву, требовала ежегодных финансовых вливаний в размере до полумиллиарда долларов. В 1994 году генеральный управляющий Mobil Роберт Маккул решился внедрить в компании новую тогда еще методику ССП. Были разработаны ключевые показатели и стратегические карты, охватывавшие 32 территориальных подразделения с учетом новой сегментации потребительского рынка. Результаты оказались феноменальными: за два года Mobil стала нефтяной компанией номер один в США, достигнув уровня прибыльности на 56% выше среднего по отрасли. Лидерство компания удерживала в течение пяти лет.

Вместо заключения

Стремительно меняющаяся рыночная конъюнктура оставляет очень мало места традиционному классическому оптовому бизнесу. Мировой опыт показывает, что существует несколько вариантов развития опта. Они зависят от целей компании, и у каждого есть свои преимущества.Цель: остаться в оптовом бизнесе.

1. Наличие качественных логистических услуг или, по крайней мере, доступ к ним. Это быстрая и дешевая доставка товара (в том числе на длинные расстояния), создание распределительных центров и складов, быстрая обработка грузов.

2. Персонифицированный подход к каждому клиенту - наличие современной компьютеризированной CRM-системы.

Цель: уход в "перпендикулярный" бизнес.

1. Способность к эффективному созданию альянсов с компаниями, специализирующимися в иных отраслях;

2. Переход на международные стандарты финансовой отчетности;

3. Адаптивная способность и квалификация персонала.

Цель: специализация на сегменте.

1. Возможность специализации на труднодоступных или недоступных для других участников рынка сферах деятельности;

2. Способность к диверсификации деятельности компании.

Цель: специализация на функции.

1. Способность к овладению неизвестной другим участникам рынка функцией деятельности. Например, продвижение продукции PL - пока практически нехоженое поле деятельности для российских дистрибуторских компаний;

2. Наиболее полное и качественное покрытие той или иной функции, например, предоставление качественных логистических функций применительно к тому или иному сектору рынка.Оптимальным или, по крайней мере, научно обоснованным методом реализации поставленных целей и достижения определенных конкурентных преимуществ является методика ССП. Именно внедрение ССП может и должно являться ответом на вопрос "как делать?".

Автор выражает благодарность директору оптовых продаж компании МАК-ДАК Семиной Елене Анатольевне и руководителю направления компании "МАГ КОНСАЛТИНГ" Аркадию Пасербе за помощь, оказанную при подготовке этой статьи.

Отдельная благодарность - Евгению Юртайкину, консультанту ИКФ "АЛЬТ", за ценные мысли и материалы.

Проектирование бизнеса. Что делать сегодня для достижения успеха?

Микаэл Горский

Статья опубликована в журнале "CONNECT! Мир Связи", №10, 1997 г.

Страница редакционного совета

--------------------------------------------------------------------------------

Речь пойдет об основах основ, понятиях и принципах столь же важных, сколь и очевидных. Несмотря на кажущуюся простоту этих понятий и принципов, немногие предприниматели руководствуются ими.

О чем

Профессионально работающая компания “обречена” на разработку стратегии развития на ближайшие 5-10 лет, внедрение всеохватывающей системы бухгалтерского и управленческого учета, создание тщательно продуманной и согласованной оргструктуры и качественной системы документооборота. Перечисленные компоненты составляет базу для построения успешного бизнеса.

Безусловно, жизненно необходима блестящая бизнес-идея и целеустремленность в ее достижении, но тут вряд ли может помочь сторонний совет.

Для кого

Подходы, описываемые ниже, применимы к вновь создаваемым предприятиям, в которые предполагается сразу инвестировать существенные деньги (от 50.000 дол.). Предприятия, которые создаются без сторонних инвестиций или с минимальными инвестициями (около 10.000 дол.), подчиняются иным правилам. Адресатами высказываемых идей являются также и руководители (собственники) предприятий, подвергаемых реструктуризации, так как единственный эффективный способ перестроить работу предприятия – рассматривать его как заново создающееся.

С него начать? ... пожалуй с начала

Наивно полагать, что задача самоопределения стоит лишь перед поступающими в вузы и молодыми государствами Африки. Бизнес тоже должен самоопределяться, “искать себя”. Практика развития компании “куда кривая вывезет” порочна и не приводит к успеху. Не зная своей цели (иностранцы говорят – миссии), не сформулировав, в чем главная задача вашего предприятия, вы не сможете добиться успеха на свободном и конкурентном рынке. Бесхитростный ответ “моя задача – заработать денег“, к сожалению, не может быть оценен иначе, чем на “двойку”. Посудите сами: все 260 тысяч (условная цифра) российских компаний могут сказать про себя то же самое, что и вы. При определении цели, миссии предприятия получение прибыли выносится за скобки, как очевидная задача любого бизнеса. То, что остается в фокусе, может быть сформулировано, например, как “миссия нашего предприятия – производить минеральной воды больше всех остальных фирм” или “цель нашей компании – создать и управлять обувным магазином, ориентированным на бедных покупателей”. После того, как вам удалось четко определить и назвать цель-миссию (поверьте, это не самое простое дело), следующие шаги по проектированию вашего бизнеса будут иметь прочную платформу, четкий базис развития.

Вы должны проговорить самое главное, самое сокровенное и – хуже того – написать на бумаге. Все совладельцы компании должны принять активное участие в выработке и обсуждении миссии компании.

Перечень необходимого

Постараюсь перечислить компоненты того “раствора”, который должен скрепить “кирпичики” вашего бизнеса. Это, безусловно, качественный и продуманный бизнес-план и стратегия развития компании минимум на 5 лет, политика управленческого и финансового учета. Необходимо описать бизнес-процессы вашей компании и, может быть, построить функциональную модель. “Раствор”, составленный из этих элементов, будет держаться прочно и долго. Необычайно важно так же и то, что построенное таким образом предприятие будет цельно и гибко. Цельно – потому, что все модели составляются одновременно и согласованно. Гибко – потому, что при изменении рыночных условий и перестройке работы компании, возможно реорганизовать построенные модели и провести последовательные изменения в структуре и организации учета деятельности компании.

Бизнес-план на 5 лет

Планирование – обязательная составляющая бизнеса. Это утверждение остается верным и в условиях российской экономики. Составление подробного бизнес-плана на длительный срок необходимо как для развития самой компании, так и для представления возможным инвесторам, кредиторам и серьезным партнерам. Правильный бизнес-план (по принятым методикам, в том числе по методике UNIDO /United Nations Industrial Development Organization - Организация Объединенных Наций по Индустриальному Развитию/), должен включать в себя следующие пункты:

- Общее описание компании

- Виды деятельности

- Маркетинг

- Производственный план

- Управление и организация

- Капитал и юридическая форма компании

- Финансовый план

- Календарный план действий

Каждый из указанных пунктов разбивается на 3 и более подпунктов, структура которых стандартизирована, но все же изменяется в зависимости от характера деятельности компании. Вот так, например, может выглядеть подробная разбивка пункта “Маркетинг“ для компании-дистрибьютора программных продуктов:

- Маркетинг

- Пользователи

- Описание спроса и рынка, сегментирование рынка

- Потребности пользователей

- Конкуренция

- Дилеры

- Описание спроса и рынка

- Потребности дилеров

- Конкуренция

- Производители

- Описание спроса и рынка

- Потребности производителей

- Конкуренция

- Стратегия сбыта и ценообразования

- Реклама и продвижение товаров

- Прямая реклама

- Public Relations

- Выставки

- Прогноз продаж

Наполнение бизнес-плана реальными данными, цифрами и оценками – работа трудоемкая, кропотливая и небыстрая. Завершив ее, вы получите документ, на основании которого можно будет разрабатывать задания для подразделений компании, планировать финансовые результаты. Добрую службу сослужит ваш бизнес-план и при получении банковских кредитов и инвестиций. Сегодня немногие компании представляют грамотно и убедительно составленные бизнес-планы, потому у вас появляется дополнительная возможность произвести положительное впечатление.

Введение управленческого учета

Российский бухгалтерский учет на предприятии в основном предназначен для внешних пользователей (налоговых органов, акционеров, кредиторов), имеет дело исключительно с данными за прошлые периоды, носит обобщающий характер. Бухгалтерская отчетность предприятия публикуется и передается в налоговые органы, обусловлена местными законами и нормами. В отличие от бухгалтерского учета, управленческий учет ориентирован на другие цели и задачи. Управленческая отчетность предназначена для принятия решений руководством компании, существует для удовлетворения потребностей деятельности предприятия, имеет дело с прошлым, настоящим и будущим и анализирует данные в сообразной и значимой форме. Кроме того, данные управленческого учета носят конфиденциальный характер и не обусловлены юридическими нормами.

Главная задача управленческой отчетности формулируется как “помочь руководству руководить”. Это включает в себя помощь в оценке результатов (анализ расходов подразделений, оценка производительности труда сотрудников, оценка эффективности работы руководства), помощь в контроле за деятельностью компании (поддержание запасов на должном уровне, снижение излишних затрат материалов или труда, не выходить за рамки бюджета в расходах), помощь в планировании (планирование производства, оптимальное использование имеющихся материалов). Зачастую современные российские компании пользуются той или иной системой управленческого учета так же, как господин Журден говорил прозой, – не догадываясь об этом.

Однако в международной практике существует определенная традиция построения и использования систем управленческого учета. Вот некоторые из наиболее распространенных форм управленческой отчетности:

- Отчет о движении денежных средств

Показывает поступление и использование денежных средств в разрезе деятельности предприятия.

Показывает, использует ли предприятие денежных средств больше чем оно зарабатывает.

Указывает, как продается каждый вид продукции.

Может также указывать относительную важность каждого клиента для предприятия.

- Отчет о произведенной продукции

Анализирует производство каждого вида продукции и сравнивает его с планом производства.

Подытоживает текущее состояние закупок и указывает, как производятся закупки - за деньги или по бартеру.

- Отчет о запасах сырья и готовой продукции

Показывает уровень запасов сырья и готовой продукции, их пригодность и минимально допустимый уровень таких запасов, основанный на продажах и производственных потребностях.

- Отчет о дебиторской задолженности

Показывает, какие суммы должны компании ее клиенты. Отчет может указывать, когда ожидается платеж, и если платеж просрочен, то на сколько времени.

- Отчет о кредиторской задолженности

Показывает, какие суммы предприятие должно своим поставщикам и когда должны производиться платежи.

- Внедрение западных стандартов бухгалтерского учета

Известно, что западные стандарты бухгалтерского учета сориентированы на анализ финансового состояния предприятия, в отличие от российского бухгалтерского учета, который приспособлен исключительно для нужд налогообложения. Российская компания может считать необходимым подготовку финансовой отчетности в соответствии с западными стандартами в следующих случаях:

- Иностранные клиенты рассматривают возможность установления долгосрочных торговых отношений

- Стратегические инвесторы проявляют интерес к созданию совместных предприятий

- Западные компании начинают создание предприятия совместно с рассматриваемой компанией

- Предполагаемый выпуск ценных бумаг на международный рынок

- Предприятие участвует в проектах, спонсируемых международными институтами

Положим, не все предприятия (особенно создаваемые вновь) предполагают настолько тесно взаимодействовать с иностранными компаниями, но и финансовое планирование и финансовый анализ деятельности предприятия только выиграют в качестве при внедрении на предприятии западного учета. Применение западных стандартов бухгалтерского учета предприятием может предоставить не только мощные средства улучшения производства, но и такие преимущества, как простая и реалистичная форма отражения результатов деятельности предприятия, возможность сравнения финансового положения предприятия с финансовым положением сходных иностранных компаний, возможность принимать более обоснованные решения по ценообразованию. Внедрив на предприятии бухгалтерский учет по западным стандартам, вы сможете использовать разработанные на Западе методики финансового контроля и анализа. В свою очередь, российские стандарты бухгалтерского учета не предусматривают определения истинного, объективного финансового положения предприятия и его производственной деятельности в интересах пользователей, которые принимают экономические решения. Российская система бухгалтерского учета строго регламентирована и, таким образом, не дает возможности многим предприятиям влиять на порядок составления финансовой отчетности.

Генеральный директор принимает решения, в первую очередь стараясь не нарушить положений инструкций, бухгалтерия и не пытается разработать форму отчета, отличную от предписанной инструкцией. Таким образом, генеральный директор не имеет возможности удовлетворить потребности потенциальных заказчиков, инвесторов, акционеров. Финансовая отчетность в России, регулируемая государственными нормативными актами, постепенно переходит к западным стандартам финансовой отчетности. Перечисленные ниже понятия, недавно вошедшие в российский учет, были приняты в рамках перехода к западным стандартам:

- Учетная политика предприятия

- Учет имущества и обязательств в иностранной валюте

- Учет продаж методом “по отгрузке”

- Создание и использование резервных фондов и оценочных резервов

- Состав и содержание бухгалтерской отчетности, новые формы, такие как “Отчет о движении денежных средств”

- Понятие и значение консолидации отчетности дочерних предприятий

- Модель бизнес-процессов компании.